瑞士汽油多少钱一升-米乐app官方

1.看好美元意味什么

为什么选择投资黄金?(选择多余的钱来做,任何投资都是多余的,不要全部押上去)

一、从商品比价关系看黄金投资机会:价值依然低估

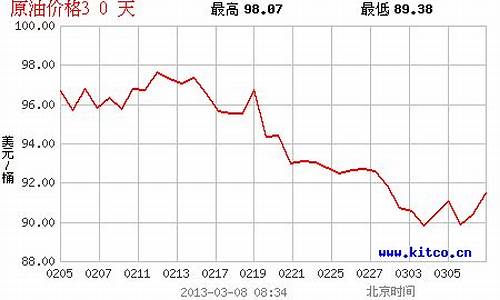

根据过去20年金价与油价的关系,金价仍然被低估。

“黄金对原油价格比率於过去20年平均约为16,反映需要16 桶原油方能购入一盎司黄金。目前而言,黄金现货价为550 美元,至於原油则处於65 美元水平,以致该比率仅约8。因此,黄金需大幅上升,或油价回落,方能令有关比率回复至长期平均的水平。”

图

二、世界黄金市场需求格局从消费需求主导型转向投资需求主导型

目前世界黄金市场需求格局已经从首饰需求主导型转向投资需求主导型。日益高涨的投资需求成为驱动国际金价的剧烈波动的主导因素;投机资本大举介入。

目前,国际资本市场上,高达数使万亿美圆的投机资本正在不停地寻求投资机会,它们主要通过期货市场,在商品市场上兴风作浪。

而民间对黄金的投资,在中国和印度也方兴未艾。国际经济政治上的不确定性风险也促进了人们对黄金投资力度的加大。

美国著名投资专家吉姆?罗杰斯(jim rogers)认为,未来15年到20年,全球最好的投资对象是商品。

近几年来,受高回报的吸引,各种资金今年持续涌入商品期货市场。养老基金和共同基金受能源和金属商品市场过去几年强劲回报的吸引,正增加对商品市场的投资。

三、中国、日本等国家调整外汇储备结构必然增加黄金需求

由于中国、日本过去主要以美圆主的外汇储备,外汇储备结构极不合理,从长期看,大幅增长黄金储备势在必然。据国际货币基金组织统计,截至2005年6月,中国有600吨的黄金储备,约占外汇储备的1.4%。对此,黄金投资分析师资格评审专家委员会秘书长刘涛表示:“不是偏低,而是低得很多!”

世界黄金协会提供的资料显示,黄金储备在1000吨以上的国家和组织有:美国、德国、法国、意大利、瑞士及国际货币基金组织。其中,美国的黄金储备在其国家战略总储备中所占的比率高达60.4%。

“黄金储备究竟应该占外汇储备的多大比例目前还没有严格的标准,需要根据国际金融形势发展变化的不同时期来决定。”刘涛分析,在目前特定的国际经济环境中,我国黄金储备过低的风险可能会更加突出。“由于石油和主要资源的价格持续上涨,国际经济正面临全球性输入型通胀压力。在这种情况下,单个国家无法从根本上解决问题,最终的结果可能会出现全球性滞胀,进而导致全球的经济秩序和金融秩序混乱,并影响到国际货币体系,因此持有任何一个国家的货币都会面临风险,持有黄金才是最安全的选择。”

美元、欧元、日元等主要货币再坚挺也只是一种信用货币,它的发行是以持有人对发行国拥有债权的形式体现的。黄金作为真实的货币,是完全没有风险的。在7109.73亿美元的外汇储备里只有仅仅600吨黄金储备,这对于我们这样一个发展中大国来说是很不够的,1.16%的规模比例也太少,应该至少达到10%以上的水平才能更好地抵御金融风险。

我国目前已经是黄金第三大消费国,而民间黄金的持有增长量也排世界第四。我们可以清楚地看,美国作为世界强国,其外汇储备中70%以上都是黄金储备(8000多吨),而且这么多年来在一些欧洲国家抛售黄金的同时,它反而在增加黄金储备。

要尽快将外汇储备中的美元资产转换为黄金储备,将黄金储备从目前的600吨的水平提高到4000吨到5000吨,才能跟中国的地位相匹配。中国的黄金储备是一个全方位短缺,这是非常迫切的事情。中国和印度等其他国家不太一样,印度虽然官方储备不高,它的民间储备很高。它与美国和欧洲国家也不一样,欧洲国家(比如德国)等的黄金储备很高。如果中国民间黄金储备很高的话,也不需要那么多的官方黄金储备。但是我们国家是民间储备很低,官方储备更低,这应该引起政府的高度重视。

由于在未来10年里,我国黄金市场要与国际市场接轨,人民币资本项目也最终要实现自由兑换。要保证我国黄金市场与国际黄金市场平稳对接,要保持人民币作为世界范围内的强势货币地位,黄金储备的合理规模是必须的。

四、黄金已经成为国际资本的博弈筹码。

在国际金融市场和期货上,似乎有这么一个"定律":凡是中国需求概念的商品,都必须大幅上涨!2003年下半年的以大豆为代表的农产品和金属铜期货市场,2005年的高油价一再向世界展示了这一"定律"。而中国最为富有的稀土资源却一再滥贱。这不仅表明国际资本巨头对新兴市场经济国家的愚弄,更是一种在深层次上的国家之间的战略博弈。美圆贬值、商品价格上涨似乎成为国际资本巨头逼迫人民币升值的一大利器。

总之,黄金价格正处于周期性上升初期,投资投机正当时。

看好美元意味什么

建议买一些人身保险,存一些钱应急。其余量入为出买基金定投。基金是专家帮你理财。基金的起始资金最低是1000元,定投200元起

买基金到银行或者基金公司都行。银行能代理很多基金公司的业务,具体开户找银行理财专柜办理。现在有些证券公司也有代理基金买卖的。

先做一下自我认识,是要高风险高收益还是稳健保本有收益。前一种买股票型基金,后一种买债券型或货币型基金。确定了基金种类后,选择基金可以根据基金业绩、基金经理、基金规模、基金投资方向偏好、基金收费标准等来选择。基金业绩网上都有排名。 定投最好选择后端付费.

一般而言,开放式基金的投资方式有两种,单笔投资和定期定额。所谓基金“定额定投”指的是投资者在每月固定的时间(如每月10日)以固定的金额(如1000元)投资到指定的开放式基金中,类似于银行的零存整取方式。 由于基金“定额定投”起点低、方式简单,所以它也被称为“小额投资计划”或“懒人理财”。

基金定期定额投资具有类似长期储蓄的特点,能积少成多,平摊投资成本,降低整体风险。它有自动逢低加码,逢高减码的功能,无论市场价格如何变化总能获得一个比较低的平均成本, 因此定期定额投资可抹平基金净值的高峰和低谷,消除市场的波动性。只要选择的基金有整体增长,投资人就会获得一个相对平均的收益,不必再为入市的择时问题而苦恼。

金价上涨将间接推动人民币升值

黄金价格在时隔18年之后重新突破每盎司500美元的关口。推动本轮金价上涨的主要因素有哪些,其未来走势如何,金价是否会影响汇率,如何调整我国的黄金储备?带着这些问题,本报记者采访了有关专家。

多因素推动金价上涨

银河证券研究中心田书华认为,需求增大供应减少是黄金价格上涨的主要因素,另外“三金”的不同走势、国际政治的动荡和投资基金的炒作也推动了金价上涨。

田书华分析说,工业需求只占黄金总需求的10%左右,目前增加的需求也不大,但各国央行的黄金储备需求、居民首饰消费和投资需求都在快速增加。

世界黄金协会日前公布的数据也印证了田书华的看法:今年第三季度,全球黄金投资需求增长了56%;除印度外,其他主要黄金首饰市场的需求都呈现增长态势,中国同比增加了9%,美国则增长了3%。而在供应上,中国银行黄金交易员蔡振玮表示,前几年金价比较低,使得投资金矿的积极性不高,黄金产量这几年在下降。加上罢工等其他因素,全球最大的黄金生产国南非今年的产量更是降到了75年来的低点。

各国央行增加储备也改变了黄金的供求关系。俄罗斯、阿根廷、南非等国的央行在11月宣布决定增加黄金储备。欧洲15国央行则于2004年签署了黄金销售协议,规定在未来的5年内,每年出售黄金数量不得超过500吨。目前看,欧洲国家的黄金储备不减反增,6年来的黄金抛售趋势得到了扭转。

国际社会动荡的加剧增加了对黄金的需求。“9.11事件”之后动荡的局势促成了金价自1968年自由浮动以来最长的上涨期。

田书华还认为,弱美元和高油价也带动了金价的上涨。美金(美元)、黑金(石油)、黄金这“三金”有很强的关联性。一般来说,美元和黄金是负相关关系,虽然近期美元走强,但长期看,美元看贬;而石油和黄金长期是正相关关系,波动趋同,这几年,石油价格一直向高位攀升,上涨幅度远远大于金价的上涨。

对后市看法不一

蔡振玮认为,500美元突破了人们的心理价位,在这价位附近,将反反复复几次,用以消化获利。市场对此轮上涨是否是大牛市,也有不同看法。

世界最大黄金生产商纽蒙特采矿公司则预计,在未来5到7年里,金价可能上升到每盎司1000美元。

该公司总裁拉松达表示,黄金市场正越来越热,2006年初金价可以达到每盎司525美元,甚至更高。因为在金价最低的时候,黄金业投入很少,未来几年黄金产量还会继续下降;而需求则继续增长,特别是亚洲的中国和印度。因此,黄金价格将长期看好。

市场看空者则认为,目前推动金价上涨的催化剂是日本的私人投资者,但金价已经涨至18年的最高点,获利盘有回吐的冲动,并且美元对各关键货币也升至两年高点,油价也在下跌,这几个因素通常会拖低金价。

金价上一次涨至500美元以上是在1987年12月,但在这一价位只停留了一天。1983年,金价在该水平之上停留了10天。1980年,黄金涨至850美元见顶,在那些市场繁荣的日子里,金价在500美元以上维持了13个月。

间接推动人民币升值

田书华认为,黄金价格的升高,短期内对汇率的影响不大。近期市场上还出现了美元与黄金比翼齐飞的场面。但由于国际黄金价格以美元计价结算,长期以来美元汇率一直与国际黄金价格处于高度的负相关状态。因此,金价的持续上涨将改变美元的汇率,使得美元贬值,如果中国基本面不变,这就间接推动了人民币的升值。

建议增加黄金储备量

中国银河证券首席经济师滕泰认为,增加黄金储备是人民币国际化的必然选择。每一次全球经济格局调整的时候,黄金的流动格局就会发生变化;越是国际货币体系不稳定的时候,黄金的货币功能和战略保值功能则表现得越充分。

到今年年底,我国外汇储备将突破8000亿美元,而黄金储备却只有600多吨,只占外汇储备的1.1%,这不仅仅是中国的风险,也是全球货币体系的风险。根据我国的国民经济总量,官方黄金储备中短期至少应该达到意大利和瑞士的水平,即2500吨左右;长期至少应增加到德国、法国的水平,即3000吨以上。

虽然增加黄金储备量是趋势,但是否要在目前的高价位大量购进?田书华认为,要有正确的技巧,选择合作的操作时机。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。